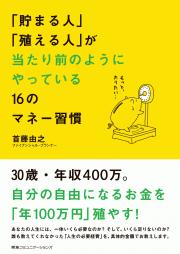

「貯まる人」「殖える人」が当たり前のようにやっている16のマネー習慣

30歳・年収400万。自分の自由になるお金を「年100万円」殖やす!――あなたの人生には、一体いくら必要なのか? そして、いくら足りないのか? 誰も教えてくれなかった「人生の必要経費」を、具体的金額でお教えします。

- 書籍:定価1540円(本体1,400円)

- 電子書籍:定価1円(本体1.120円)

- 2014.02発行

内容

自分の自由になるお金を「年100万円」殖やす!

人生で使えるお金は、すでにほとんど決まっている。

そして、「自分の自由になるお金」は驚くほど少ない。

> 大卒サラリーマンの「生涯賃金」は2億5000万円

> 就職してから60歳までの「基本生活費」は1億440万円(生涯賃金の4割!)

>「基本生活費+住宅費+教育費」で1億8900万円(生涯賃金の4分の3!)

>「自分の自由になるお金」は、たったの6100万円(年間160万円)

ただし、趣味のお金、飲み代、旅行代、車の購入・維持費……全部ここから出ていく!

あなたの人生には、一体いくら必要なのか? そして、いくら足りないのか?

誰も教えてくれなかった「人生の必要経費」を、具体的金額でお教えします。

「人生は計算できる」

ほかのマネー本にありがちな、日常生活でのこと細かな節約術や、

投資の裏技的なテクニックについては一切述べていません。

長期的に考えないと意味がないからです。

皆さんの人生とお金の関係については、ほとんどすべてが現時点で、

しかも具体的な数字で把握できてしまうからです。

両者が合致すれば、お金は貯まりやすくなります。

はじめに――まず「原理原則」を理解しよう

「入れるエネルギーよりも、出すエネルギーを多くする」

もう一度、言います。「原理原則」は簡単なのに、どうしてほとんどの人がダイエットに成功しないのでしょうか。 実は、このこととまったく同じ構造が「マネー」にもあります。

「人間は、原理原則はわかっていても、その通りに実行できない動物」

目次

ダイエットとマネーの意外な共通点

「人生は計算できる」

◇「おひとり様」女性は収入面で制約

◇非正規労働者は「絶望的」

◇金利表示で「銀行に騙されるな」

「儲かる喜び」より「損する悲しみ」のほうが大きい

リスク商品に向けるお金は「余裕資金」

《習慣2》自分は具体的に「いくら」の損まで我慢できるか

そして、もう一度、人間の本質に戻る5章 お金が貯まるマネー習慣②暮らし編

《習慣7》家計簿をつける

知らない間にお金が貯まる

《習慣9》ネット銀行を活用する

《習慣12》生活ニュース、生活情報に敏感になる

ニュースは向こうから飛び込んでくる

7章 再び、人生は計算できる――充実した「マネー人生」のために

略歴

●装幀/轡田昭彦+坪井朋子